BRATISLAVA - Ekonomická situácia sa stále nezlepšuje a inflácia rastie. Základné potraviny, elektrina či plyn zdraželi a inak to nie je ani pri kúpe bytu či domu. Banky pristúpili oddnes k ďalšiemu zvyšovaniu úrokových sadzieb na hypotéky.

Dopyt je vysoký, no ponuka malá. Úrokové sadzby v bankách rastú a už oddnes sa opäť zvýšia. Mnohí ľudia si kúpu bytu či domu možno nebudú môcť dovoliť. Podľa odborníkov však boli nízke úroky anomáliou, ktorá na trhu vydržala veľmi dlho a ľudia si zvykli. Táto anomália sa však raz musela skončiť. Úrokové sadzby budú stále rásť, na pokles či stabilizáciu sa preto netreba spoliehať. Prečítajte si aká je aktuálna situácia a čo nás čaká.

Úrokové sadzby odo dnes opäť porastú

Ešte pred pár mesiacmi boli úroky vo výške necelého jedného percenta každodennou realitou. Dnes je to vplyvom viacerých faktorov, najmä rýchlo rastúcej inflácie a zhoršujúcej sa ekonomickej situácie, inak. Svet sa nestihol spamätať z následkov pandémie, akú sme tu dlhé roky nemali, a prišla vojna. Do peňaženiek musíme siahnuť hlbšie, než kedykoľvek predtým. Výnimkou nie sú ani hypotéky.

Archívne VIDEO Pokles dvojcifernej inflácie sa očakáva až v roku 2024, uviedol guvernér NBS Peter Kažimír

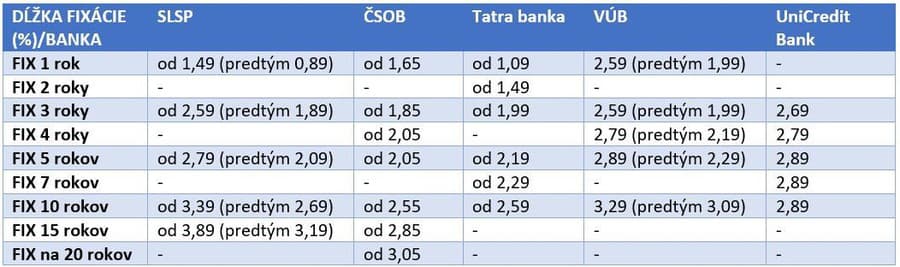

Päť najväčších bánk v reakcii pre Topky uviedlo aj aktuálne úrokové sadzby. Úrokové sadzby oddnes zvýšila Slovenská sporiteľná, od 18. 6 VÚB a k zvýšeniu pristúpili aj ďalšie banky. Zdá sa, že tento trend bude pokračovať. Budú úroky ešte rásť? "Dlhodobé trhové úrokové sadzby, od ktorých sa odvíjajú sadzby hypoték, zaznamenali v priebehu júna ďalší prudký nárast. Ide o reakciu na pokračujúci rast inflácie a očakávané zvyšovanie sadzieb zo strany ECB (Európskej centrálnej banky, pozn. red.), ktoré banka prisľúbila na júnovom zasadnutí. Bankám tak výrazne narastajú náklady pri poskytovaní hypoték. Trend rastúcich nákladov pokračuje, preto nie je vylúčený ďalší nárast sadzieb na hypotékach," uviedla pre Topky hovorkyňa Tatra banky Simona Miklošovičová.

Zvyšovanie bude pokračovať, no nebude také prudké

Hlavným faktorom, ktorý vplýva na ďalšie zvyšovanie úrokových sadzieb, je prudký rast nákladov na financovanie hypoték. "Výnosy 10-ročných dlhopisov už dosahujú 2,8 %, za mesiac narástli takmer o celý percentuálny bod. Aj v Nemecku už sadzby narástli o takmer 2 percentuálne body," povedal makroanalytik VÚB banky Michal Lehuta, s tým, že zvyšovanie sadzieb už ohlásila ECB a urobí tak aj americký FED (Federálny rezervný systém, pozn. red.).

Makroanalytik VÚB Zdenko Štefanides si však myslí, že nie je dôvod na paniku. Nové odhady ECB prezentované koncom minulého týždňa totiž hovoria o tom, že inflácii sa vráti späť pod 2 % v roku 2024. "Nárast očakávaný za ostatných 6 mesiacov bol veľmi prudký, najbližších 6 mesiacov by ten nárast už taký strmý nemal byť. Ak ľudia nestihli refix, možno je lepšie dať si pauzu," zhodnotil makroanalytik s tým, že sadzby budú tento aj budúci rok rásť, ale potom je očakávaná stabilizácia v prípade ECB a inde vo svete je pravdepodobný aj pokles.

ECB je pozadu, kým sa dostanú k vrcholu, možno budú musieť otočiť kormidlo

"V prípade ČNB (Českej národnej banky, pozn. red.) napríklad trh čaká pokles z očakávaného vrcholu 6,5 % na 4,5 %. V prípade USA, kolegovia z ISP prognózujú vrchol 3,75 % v 2023 a následný pokles na 2,75 % do konca roku 2024 a následný dlhodobý priemer 2,25 %," uviedol Štefanides. "ECB je pozadu, ešte sa len chystá zvyšovať, aj to zrejme veľmi pomaly. Je možné, že než sa dostane k očakávanému vrcholu na úrovni 2 %, tak globálne udalosti ju prinútia otočiť kormidlo," konštatuje.

Ak ste teda v polovici fixácie a ešte máte pred sebou dva až tri roky nízkych splátok, bola by podľa makroanalytika VÚB škoda o túto istotu prísť a unáhlene a nákladne riešiť refinancovanie. "Je veľmi pravdepodobné, že o 2 - 3 roky bude inflácia nižšia ako dnes a tým pádom aj smerovania menových politík budú opačné ako dnes," dodal.

Najväčší záujem je stále o dlhodobú fixáciu

Aj Zuzana Ďuďáková, hovorkyňa UniCredit Bank Czech Republic and Slovakia, a.s., pre Topky uviedla, že rast úrokových sadzieb bude naďalej pokračovať. Ak podľa nej zvažujete, že si vezmete hypotéku teraz, výhodnejšia je stále dlhodobá fixácia, o ktorú je aj väčší záujem. "Znamená istotu nemennosti splátok," uviedla. Sledovať aktuálne sadzby je veľmi dôležité. "Vo chvíli, kedy klient požiada o hypotéku, podržíme mu výšku úrokovej sadzby až po 45 dní. To je najneskorší termín na podpis zmluvy," uviedla Ďuďaková. Výhodou je aj finančná rezerva, ktorú by mal mať každý v prípade neočakávaných situácií.

Jednopercentný úrok bol anomáliou, na ktorú si ľudia zvykli

Analytik INESS Martin Vlachynský však upozorňuje, že hypotekárne sadzby okolo jedného percenta boli vďaka mase lacných peňazí z centrálnych bánk anomáliou. "Tá však trvala tak dlho, až si na to mnohí zvykli ako na "normál". Centrálne banky a vlády sa rozhodujú medzi krotením inflácie a udržiavaním nízkych úrokových mier. Inflácia je momentálne vysoká, čo znamená ďalšie zvyšovanie úrokových mier, no časom môže začať silnieť krik dlžníkov a centrálne banky môžu "vymäknúť"," uviedol pre Topky.

Na stabilizáciu či dokonca opätovný pokles úrokových sadzieb by sa však pri plánovaní osobných financií nespoliehal. "Rozhodnutie o dĺžke fixácie je osobným investičným rozhodnutím každého jednotlivca. Dlhšia fixácia je stávka na istotu, kratšia fixácia (a s ňou spojené nižšie sadzby) však môžu byť zaujímavé napríklad pre niekoho, kto má k dispozícií väčšie finančné rezervy a bol by v prípade prudšieho nárastu schopný znížiť veľkosť istiny," skonštatoval analytik s tým, že mnoho ľudí žije v zajatí idey, že ceny nehnuteľností nemôžu klesnúť. "To je však mylná predstava, ceny nehnuteľností sa dokážu hýbať oboma smermi, rovnako ako ceny akcií," dodal.

Cyklus rastu by sa mohol do konca roka zastaviť

Ďalšie zvyšovanie úrokových potvrdila aj riaditeľka pre úvery v spoločnosti FinGO.sk Eva Šablová. "Európska centrálna banka začne v lete sprísňovať menovú politiku a bude tak pokračovať aj v ďalšom období. Od toho sa následne budú odvíjať aj kroky komerčných bánk," uviedla pre Topky. Podľa nej je celkom reálne, že v budúcom roku už na trhu úroky začínajúce číslicou 2 v ponuke bánk nenájdeme. "Takmer s istotou to možno tvrdiť o 5 a viacročných fixáciách. Keďže sme ešte len na začiatku, ťažko predpovedať, kde sa úroky zastavia. Treba si počkať na to, aký dopad bude mať sprísnenie menovej politiky ECB na spotrebu domácností a samotný vývoj inflácie. Skôr ako stabilizáciu úrokov v najbližších mesiacoch očakávame ich mierny rast," zhodnotila.

Úrokové sadzby úverov závisia od ceny zdrojov, teda toho, za koľko sa banky dokážu na trhu refinancovať a ich obchodnej politiky. "Aktuálne ceny zdrojov rastú, no predpokladáme, že by sa podstatnejšie už nahor nemuseli posúvať, keďže sa zdá, že väčšina sprísňovania menovej politiky ECB by už mohla byť započítaná v trhu. Z trhového pohľadu by tak k výraznejšiemu rastu úrokových sadzieb už nemuselo prísť, čo by znamenalo, že gro zdražovania hypoték je už za nami za inak nezmenených podmienok," zhodnotil pre Topky analytik J&T banky Stanislav Pánis.

Každá banka však môže podľa neho postupovať vo svojej obchodnej politike odlišne, čo môže mať vplyv na finálnu výšku hypotekárnych sadzieb. "Hoci v najbližšom čase je možné, že sadzby hypoték ešte mierne porastú, cyklus ich rastu by sa mohol do konca roka zastaviť," dodal na adresu zdražovania hypoték.

Klient si radšej priplatí, než by sa mali vystaviť riziku

Čo sa týka fixácie, v čase, kedy sa trend vývoja úrokov otočí a úvery zdražujú, odporúča sa poistiť si úrok na dlhšie obdobie, a to minimálne na 5 rokov. "Napriek tomu, že dnes platí "čím dlhšia fixácia, tým vyšší úrok", stále je to pre väčšinu klientov akceptovateľná prirážka za istotu. Radšej si dnes priplatia, ako keby sa mali o rok či tri roky vystaviť riziku ešte drahších nových úrokových sadzieb na svojich hypotékach," povedala. "Ideálne bolo zafixovať si nízke sadzby na dlhé obdobie ešte pred začiatkom ich rastu, keď bola cena peňazí rekordne nízka," skonštatoval Pánis.

Drahé hypotéky, drahé byty... čo ak ľudia nebudú schopní kupovať?

Čo v prípade, že drahé budú hypotéky, drahé byty a ľudia nebudú môcť kupovať? "V prípade nízkeho dopytu zákonite klesá aj cena. Je to základ trhového mechanizmu. Ak predávajúci nebudú vedieť predať, budú musieť tlačiť ceny dolu. Pri bývaní sa jedná o existenčnú vec a jednu zo základných životných potrieb, teda záujemcovia tu budú aj v čase recesie. Rovnako tak aj banky sa v prípade výrazného poklesu záujmu o úvery budú musieť pozrieť na cenovú politiku, aby ako podnikateľský subjekt vedeli fungovať," reagovala Šablová. "Príde k deštrukcii dopytu a poklesu cien bytov, aby sa obnovila trhová rovnováha," myslí si Pánis.

Superlacné hypotéky, dostupnosť nehnuteľností a bývania takmer pre každého, extrémna nerovnováha medzi ponukou a dopytom, rýchly rast cien nehnuteľností, ktoré ľudia kupovali "ako teplé rožky"... "Toto všetko vytvorilo na slovenskom trhu veľkú anomáliu, ktorá sa raz musela zastaviť. Utlmenie úverovania a stabilizácia realitného trhu by mala byť normálnym vyústením z toho neštandardného obdobia, na ktoré sme si všetci akosi zvykli a považovali sme ho za normálne. Je úplne v poriadku, že nie všetci môžu mať hypotéku či vlastnú nehnuteľnosť. Vyrovnanejší dopyt v porovnaní s ponukou zase vytvorí realistickejšie ceny nehnuteľností," zhodnotila riaditeľka pre úvery.

Ceny nehnuteľností klesnú v menej atraktívnych lokalitách

Na realitnom trhu sa plošne očakáva skôr stabilizácia než pokles cien, ale vývoj je diferencovaný v závislosti od ekonomickej sily daného regiónu. "Zatiaľ čo pokles cien možno očakávať v menej atraktívnych lokalitách Slovenska, najmä v menších mestách a obciach môže dopyt vplyvom inflácie ochladnúť, avšak ekonomicky silné regióny, kde je nehnuteľností nedostatok, ako napríklad Bratislava či Košice ešte môžu udržať rekordné ceny bytov či domov aj v najbližšom období," ozrejmila.

Posledné roky sme totiž boli zvyknutí, že o jednu nehnuteľnosť "bojujú" v rámci cenovej vojny doslova desiatky záujemcov. "Toto je už minulosťou, pomer sa postupne zmení v závislosti od atraktivity lokality danej nehnuteľnosti. Opäť sa dostanú do výhody kupujúci, ktorí budú mať po rokoch znovu priestor na vyjednávanie," myslí si Šablová.

Počet bytov na 1000 obyvateľov je u nás pod priemerom EÚ

Pánis takisto nepredpokladá, že by u nás ceny bytov mohli zásadne klesať ani pri zvyšovaní sadzieb. "Na našom trhu je štrukturálny previs dopytu nad ponukou, keď sa stavia málo a pomaly pre donedávna komplikovanú legislatívu a byrokraciu a najrôznejšie obmedzenia a prekážky na miestnej úrovni. Počet bytov na 1000 obyvateľov je výrazne pod priemerom EÚ, čo bude naďalej udržiavať robustný dopyt po bývaní," zhodnotil analytik J&T banky.

Okrem toho pri zvýšenej inflácii je podiel nákupov nehnuteľností s cieľom ochrany voči nej veľký. "To, čo spôsobí rast úrokových sadzieb, bude určité ochladenie sa dopytu po bývaní, no nemalo by byť dostatočné na to, aby ceny bytov, ktorých ponuka je na mutliročných minimách, zásadnejšie poklesli. O to viac by to mohlo platiť pri novostavbách kvôli rastu cien stavebných materiálov," uviedol.

Hrozí úverová kríza ako po roku 2007?

Otázkou, ktorá visí vo vzduchu na ktorú sa mnohí pýtajú je, či nám hrozí kríza, akú sme zažili po roku 2007. Išlo aj o tzv. úrokovú krízu, kedy sa takisto poskytovali nízke úroky a po kríze, kedy úroky vyskočili a mnohí hypotéky refinancovali, ľudia neboli schopní splácať a banky nemali peniaze. "Tí ľudia, ktorí sledujú dianie na trhu a majú informácie, úpravu hypotéky a fixácie zrealizovali v priebehu tohto roka. Mohli si dohodnúť úpravu podmienok svojej existujúcej zmluvy v banke alebo využili atraktívne refinančné ponuky. Ostatní si budú musieť priplatiť okrem iného aj za splátku úveru," skonštatovala Šablová.

Najohrozenejšie sú, samozrejme, nízkopríjmové skupiny obyvateľstva, ktoré môže zvýšenie mesačnej splátky zaskočiť a ťažšie budú hľadať priestor v domácom rozpočte. "Preto by sa mala aj táto kategória ľudí ešte zmobilizovať a pokúsiť sa dať si prehodnotiť svoj úver tak, aby si zabezpečili nemennosť splátky za prijateľných podmienok minimálne na 5 rokov dopredu," uviedla. Existuje tu však aj horší scenár.

Katastrofický scenár hrozí len malej skupine

"Katastrofický scenár pri extrémnom zdražovaní naprieč všetkými oblasťami nášho života môže priniesť aj situáciu, kedy časť domácností nebude schopná splácať svoje úvery a v extrémnom prípade môžu prísť o svoje nehnuteľnosti. Tento scenár by sa však mal týkať len zanedbateľného počtu dlžníkov," zhodnotila Šablová s tým, že v porovnaní s rokom 2007 máme v súčasnosti platné obmedzenia NBS proti nadmernému zadlžovaniu, ktoré limitovali maximálny úverový strop či splátku, ktorá bola bankami stresovaná aj na podmienky prípadného zvýšenia úrokov.

"Či dostatočne, ukáže len čas. Nikto však nepredpokladal takýto dramatický scenár vo vývoji inflácie. Na druhej strane sme však zvládli aj ťažké obdobie pandémie, kde mnoho ľudí napriek zlej finančnej situácii bolo schopných splácať svoje dlhy. Môžeme len dúfať, že súčasná situácia nepovedie k recesii, ktorá by mohla tieto negatívne scenáre naplniť," dodala na adresu možného vývoja.

Aký je teda scenár na najbližšie obdobie?

Ekonomika vždy fungovala a bude fungovať v opakujúcich sa cykloch. "Po dlhom období rastu príde útlm či recesia, avšak rôznymi mechanizmami sa hospodárstvo opäť naštartuje a podporí sa spotreba a ekonomický rast. Slovenský trh je v bankovom sektore ovplyvnený veľmi silným konkurenčným prostredím, ktoré reguluje poskytovanie úverov a teda aj vývoj úrokov," skonštatovala Šablobá.

Zároveň musí ECB citlivo reagovať na hospodársky vývoj krajín v rámci EÚ. "Takže z dlhodobého hľadiska bude musieť opäť v čase krízy naštartovať podpornými nástrojmi hospodársky rast. Stimulácia ekonomiky bude znovu tlačiť úroky smerom dolu. Kým na Slovensku trvá kríza nájomného bývania, ľudia budú mať stále potrebu úverovať sa, aby si zaobstarali nehnuteľnosť," dodala.

"Akonáhle príde spomaleniu dynamiky rastu spotrebiteľských cien začnú klesať aj trhové úrokové sadzby. Aktuálne sa zdá, že by to mohlo nastať okolo jesene 2023, aspoň takto to naznačuje derivátový trh. Sme však v prostredí zvýšenej neistoty a tento výhľad sa môže rýchlo zmeniť," dodal Pánis.